株式会社取締役の貸付金・借入金の取扱い②

今回の税務トピックスでは、株式会社の取締役の貸付金・借入金の税金面での注意点を取り上げます。

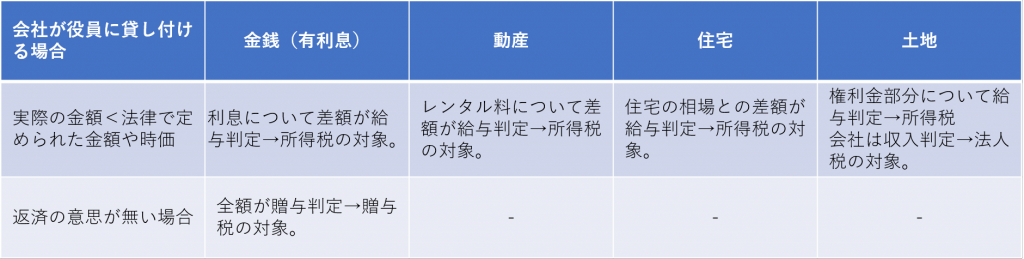

株式会社が取締役に金銭や動産等を貸し付ける場合は、税金が課されることがあります。

パターンをまとめると以下の通りになります。

①金銭を有利子で貸し付けた場合⇒実際に会社が取締役より受け取った利息が、法律で定められた利息を大幅に下回っていると、その差額が取締役の給与となり所得税の課税対象となります。

さらに、取締役がその金銭を返す意思がない場合は、贈与となり贈与税の課税対象となります。

②自動車などの動産を貸し付けた場合⇒取締役がレンタル料を会社に支払う必要があります。レンタル料がその動産の時価より著しく低い場合、時価と実際に取締役が支払ったレンタル料の差額が取締役の給与となり所得税の課税対象となります。

③取締役を住まわせる目的で住宅(社宅)を貸し付けた場合⇒②同様に、会社に賃料を会社に支払う必要あり。実際に取締役が支払った賃料が、住宅の賃料相場よりも著しく低い場合、その差額が取締役の給与となり所得税の課税対象となります。

※対価の計算方法は、その住宅が自社所有のものか借り上げのものかどうか、また小規模宅地であるかどうかで変わり ます。

④土地を貸し付けた場合⇒取締役が会社に権利金を支払った場合、権利金部分が臨時的な給与として所得税の課税対象となります。

さらに、会社も利益となることから、法人税の課税対象となります。

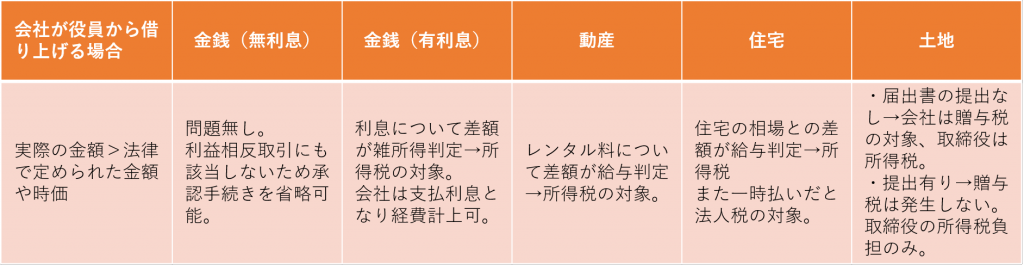

一方、取締役から借り入れる場合は以下の通りとなります。

①金銭を借り入れる場合⇒無利息であれば特段問題なし、さらに利益相反取引にも当たらないため、各手続きを省略して借り入れることができます。

有利息であれば、取締役は受取利息部分が雑所得となり所得税の課税対象。法人側は支払利息となり経費にできます。

②動産を借り入れる場合⇒会社が取締役にレンタル料を支払う必要あり。上述の貸し付ける場合と同様にレンタル料が通常支払うべき対価よりも著しく高い場合は、差額が取締役の給与となり所得税の課税対象となります。

③住宅を借り上げる場合⇒こちらも②同様に、取締役に支払う賃料が、住宅の賃料相場よりも著しく高い場合は取締役の給与となり所得税の課税対象となります。

さらに、著しく高い場合においてその賃料を毎月定額ではなく一時的に支払っただけとなると、会社側でも法人税の課税対象にもなります。

④土地を借り上げた場合⇒「土地の無償返還に関する届出書」の提出が必要。提出が無ければ、権利金にあたる借地権相当額について取締役から贈与があったとみなされ贈与税の課税対象となります。

提出があれば、会社側での税負担はありません。

取締役側で受け取った地代についてのみ、所得税の対象となります。

次回の税務トピックスでは、これらの点を踏まえ具体的な事例に沿って解説します。